相続不動産の売却に関する税制上のメリット

相続した不動産を売却する際には、利用できる税制上の特例が複数あります。

これらを上手に活用することで、税負担を軽減し、より有利な条件で売却を進めることが可能です。主な税制上のメリットについて詳しく解説します。

相続不動産の評価は実勢価格の8割になる

相続税を計算する際、相続した不動産の評価額は一般的な市場価格(実勢価格)よりも低く設定されます。

路線価方式で評価される土地の場合、評価額は実勢価格の約80%です。これにより、相続税の課税対象となる金額が抑えられ、結果として相続税の負担が軽減されます。

例えば、市場価値が5,000万円の不動産を相続した場合、相続税評価額の目安は約4,000万円(5,000万円×80%)です。

この評価額の差額1,000万円分だけ、相続税の課税対象額が圧縮されます。

課税対象額に税率を乗じた金額が納税する税額になるため、課税対象額が少なくなれば、納税する税額も少なくなります。

取得費加算の特例を活用して税負担を軽減できる

相続した不動産を売却する際に利用できる「取得費加算の特例」は、譲渡所得税を軽減できる特例です。

この特例を使うと、相続税のうち一定金額を売却時の取得費に加算充当できるため、結果として譲渡所得税の課税対象額を減らせます。

ただし、特例を適用するためには以下の条件を満たす必要があります。

- 相続や遺贈により財産を取得した人であること

- その財産を取得した人に相続税が課税されていること

- 相続開始から3年10カ月以内に財産を譲渡すること

こちらの特例の詳細については、国税庁のホームページも参考にしてみてください。

居住用財産を譲渡した場合は3,000万円控除の特例を活用できる

相続した不動産が被相続人の居住用財産だった場合は、「居住用財産を譲渡した場合の3,000万円控除の特例」を利用できる可能性があります。

この特例は、譲渡所得から最高3,000万円を控除できるものです。特例の主な適用条件は以下のとおりです。

- 相続開始から3年を経過する日の属する年の12月31日までに売却すること

- 被相続人の居住用財産であったこと

- 相続した人が住み始めてから売却するまでの期間が10年以上であること

例えば、相続した実家を15年間居住した後に5,000万円で売却し、譲渡所得が4,000万円出た場合、

この特例を使えば、課税対象となる譲渡所得は1,000万円(4,000万円-3,000万円)に抑えられます。

特例の詳細は国税庁のホームページも参考にしてみてください。

空き家を売却した際の特例も利用可能

相続した空き家の売却に関しても、「被相続人の居住用財産(空き家)を売ったときの特例」という有利な制度があります。

この特例を使うと、譲渡所得から最高3,000万円(相続人が3人以上の場合は2,000万円)を控除可能です。特例の主な適用条件は以下のとおりです。

- 相続開始から3年を経過する日の属する年の12月31日までに売却すること

- 被相続人が亡くなる直前まで居住していた家屋であること

- 昭和56年5月31日以前に建築された家屋であること

- 区分所有建物(マンションなど)でないこと

- 耐震基準を満たしているか、除却後に譲渡すること

例えば、相続した空き家を4,500万円で売却し、譲渡所得が3,500万円出た場合、この特例により課税対象となる譲渡所得は500万円(3,500万円-3,000万円)に抑えられます。

特例を活用できれば、相続不動産の売却における税負担を大幅に軽減できる可能性があります。ただし、各特例には細かい条件や適用期限があるため、税理士などに相談するのがおすすめです。

特例の詳細は国税庁のホームページも参考にしてみてください。

相続不動産を売却するための手続きと必要な書類

相続した不動産を売却するには、通常の不動産売却とは異なる手続きや準備が必要です。ここでは、スムーズに相続不動産の売却を実現するためのステップと必要書類について解説します。

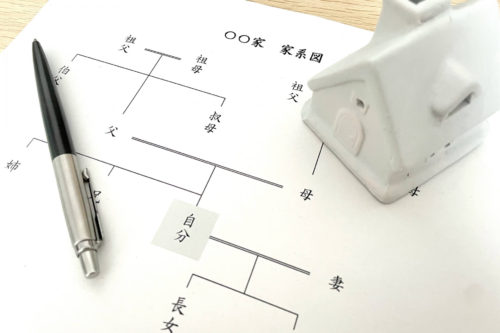

名義変更の重要性と手続き方法

相続不動産の売却において、もっとも重要なステップの一つが名義変更です。

被相続人(故人)名義のままでは売却できないため、まず不動産の名義を相続人名義に変更する必要があります。名義変更の手続き手順は以下のとおりです。

- 相続人の確定:戸籍謄本等で相続人を特定

- 遺産分割協議:相続人間で不動産所有権の帰属を決定

- 必要書類の準備:相続関係説明図、遺産分割協議書、印鑑証明書など

- 法務局での登記申請:司法書士に依頼するのが一般的

遺産分割協議や名義変更登記などは、相続不動産を売却する前提条件です。

不動産を売却して得たお金で相続税を納税しようと考えている場合は特に、できるだけ早い段階で着手することをおすすめします。

相続登記の期限と相続税の納税期限は別々に定められていますが、遺産分割協議が長引くなどして登記が遅れた場合でも、基本的に納税期限が延長されることはありません。

相続人全員の同意が必要な場合の対応

相続人が複数いる場合、不動産売却には原則として全員の同意が必要です。

同意が必要な理由は、相続財産が共有状態になっているからです。全員の同意を得るためには、例として以下のような対応策があります。

- 事前の話し合い:早い段階で売却の意思を共有する

- 利害関係の調整:売却益の分配方法を明確にする

- 委任状の活用:遠方の相続人からは委任状を取得する

- 調停の利用:意見が対立した場合は家庭裁判所の調停を検討する

円滑な合意形成のためには、オープンなコミュニケーションと公平性の確保が重要です。

売却に必要な書類一覧

相続不動産の売却には、通常の不動産売却よりも多くの書類が必要となります。主な必要書類は以下のとおりです。

- 登記簿謄本(全部事項証明書)

- 固定資産税評価証明書

- 相続関係説明図

- 遺産分割協議書(相続人全員の実印押印と印鑑証明書添付)

- 被相続人の戸籍謄本(出生から死亡までの連続したもの)

- 相続人全員の戸籍謄本と住民票

- 相続税の申告書控えまたは非課税証明書

- 固定資産税納税証明書

- 売買契約書(売却時)

これらの書類は、役所や法務局で取得するものが多いため、時間に余裕を持って準備することが大切です。

相続人が複数人数いる場合は特に、相続人全員分の戸籍謄本と住民票などは取得に時間を要します。

そのほか、固定資産税に関する書類は被相続人に届いていた場合、探し出すのに時間がかかることも考えられます。

相続不動産売却の手順

相続不動産の売却は、以下のような手順で進めていきます。

- 相続の発生と相続人の確定

- 遺産分割協議の実施

- 相続登記(名義変更)の完了

- 不動産業者の選定と査定依頼

- 売却価格の決定

- 買主の募集と内覧対応

- 売買契約の締結

- 決済と所有権移転登記

- 譲渡所得税の確定申告

各ステップにおいて、司法書士、税理士、不動産業者などのサポートを受ければ、スムーズに売却を進められます。

特に、相続税や譲渡所得税に関する特例の適用については、税理士に相談するのがおすすめです。

なお、相続不動産の売却は通常の不動産売却とは違った側面も持っており、

経験のない不動産業者には難しい分野となっています。不動産業者の選定については、これまで相続不動産の売却をどの程度取り扱ったことがあるか、実績を見て選ぶとよいでしょう。

相続不動産の売却に慣れている不動産業者であれば、税理士や弁護士などとつながりを持っていることも多く、実績のある税理士などを紹介してもらえることもあります。

相続した不動産を売却した場合のシミュレーション

相続した不動産を売却する際の税金計算は複雑です。ここでは、具体的な例を用いてシミュレーションを行い、税金の計算方法や特例の適用効果を詳しく見ていきましょう。

都内の築30年一軒家を売却した場合の税金シミュレーション

以下の条件で、相続した不動産を売却した場合のシミュレーションを行います。

| 物件 | 東京都内の築30年一戸建て(土地100m2、建物80m2) |

| 相続時の評価額 | 4,000万円(土地3,500万円、建物500万円) |

| 売却価格 | 5,500万円 |

| 被相続人が取得してからの所有期間 | 35年 |

| 相続開始から売却までの期間 | 2年 |

| 売却にかかった経費 | 200万円 |

このケースでは、以下の特例を適用できます。

- 取得費加算の特例

- 居住用財産を譲渡した場合の3,000万円特別控除(条件を満たす場合)

税額の具体的な計算例

・譲渡所得の計算

譲渡収入金額:5,500万円

取得費:4,000万円(相続時の評価額)

譲渡費用:200万円

譲渡所得金額:5,500万円-4,000万円-200万円=1,300万円

・取得費加算の特例適用

仮に相続税が500万円だったとして、そのうち300万円が加算可能だと仮定します。

修正後の譲渡所得金額:5,500万円-(4,000万円+300万円)-200万円=1,000万円

・居住用財産の3,000万円特別控除適用(条件を満たす場合)

控除後の譲渡所得金額:1,000万円-1,000万円=0円

(1,000万円が3,000万円以下のため、全額控除されます)

・税額の計算

長期譲渡所得税率:20.315%(所得税15.315%+住民税5%)

控除前の場合の税額:1,300万円×20.315%=約264万円

特例適用後の税額:0円

このシミュレーションでは、特例を適用することで約264万円の税負担が軽減されました。

ただし、実際の計算では、より詳細な条件や個別の状況を考慮する必要があります。

また、特例の適用には細かい条件があるため、専門家に相談するのがおすすめです。相続税と譲渡所得税の両方を考慮し、総合的に有利な方法を選択することが重要です。

相続登記の義務化に対応するための準備

2024年4月から相続登記が義務化されたことで、不動産相続のあり方が大きく変わりました。この新制度の概要と改正に対応するための準備について解説します。

相続登記の義務化とは?

相続登記の義務化とは、不動産を相続した際に、一定期間内に相続登記を行うことを法律で義務付ける制度です。この制度は、増加する所有者不明土地問題への対策として導入されます。

主なポイント

- 施行日:2024年4月1日

- 登記期限:相続開始を知った日から3年以内

- 対象:相続により不動産を取得したすべての相続人

- 罰則:正当な理由なく登記を怠った場合、10万円以下の過料

明確な罰則が定められたため、相続人は積極的に相続登記を行わなくてはなりません。なお、対象がすべての相続人となっているため、

「相続人のうちの誰かがやるだろう」と考えていると、期限超過で罰則の対象となってしまう可能性もあるため要注意です。

登記の準備に必要な書類と手続き

相続登記を行うためには、以下の書類が必要です。

- 被相続人(故人)の出生から死亡までの戸籍謄本

- 相続人全員の戸籍謄本と住民票

- 遺産分割協議書(相続人が複数の場合)

- 相続関係説明図

- 不動産の登記事項証明書

- 固定資産評価証明書

- 相続人の印鑑証明書

戸籍謄本・住民票・印鑑証明書など、取得にあたって行政の窓口を訪問しなくてはならないものが複数あります。

また、遺産分割協議書や相続関係説明図などは、相続人本人でも作成できますが、間違いのないように作るためには税理士へ相談することも考えましょう。

各書類は普通に生活しているだけでは手元に置くことのない書類ばかりなので、登記の期限を守るためには、とにかく早めに準備を始めることが必要です。

また、手続きの流れは以下のようになっています。

- 相続人の確定

- 遺産分割協議の実施(必要な場合)

- 必要書類の収集

- 登記申請書の作成

- 法務局への申請

登記手続きは複雑で専門知識が必要なため、司法書士に依頼するのがおすすめです。早めに準備を始めることで、期限内に登記を完了できるようになります。

登記が未完了の場合に起こり得る問題

相続登記を怠ると、さまざまな問題が発生する可能性があります。

| 法的なリスク | 10万円以下の過料を科される恐れがある |

| 経済的なリスク | 不動産の売却や活用が困難になる

誰が固定資産税や維持管理費を支払うのか不明確になる 固定資産税が増える恐れがある |

| 社会的な影響 | 所有者不明の土地が増加する恐れ

災害発生時の被害拡大 |

| 相続人への影響 | 将来的に相続手続きをしようとしたとき複雑になる

相続人間でトラブルが起こるリスクの増大 |

例えば、親の代で相続登記を怠ると、次世代が不動産を相続する際に、より多くの書類や手続きが必要となり、相続処理が複雑化する恐れがあります。

また、所有者情報が更新されていないことで、災害時の連絡などに支障をきたす可能性もあるでしょう。

万が一周辺で火災が発生したとき、相続不動産が延焼の原因となると、管理責任を問われる恐れがあります。

上記で挙げたリスクには相続登記をしない場合以外のものも含まれますが、

相続不動産が古くなっている場合は特に、早めに動きださないとさまざまなリスクが積み重なっていくため要注意です。

相続した不動産が売れない場合の対処法

不動産を相続するケースには、過去に住んでいた実家を相続する場合が少なくありません。

過去に住んでいた実家は多くが古くなっており、空き家になった場合は特に、売り出してもなかなか売れずに困ってしまうケースも多いものです。

そのような状況に直面した際の対処法について詳しく解説します。

空き家に関するリスクと管理コスト

一度空き家になってしまうと、なかなかメンテナンスをしたり売ろうとしたりする気持ちが起きにくいものです。

しかし、空き家を放置することは、さまざまなリスクと予想以上の管理コストを伴います。

〇空き家を放置する主なリスク

- 防犯上の問題:不法侵入や犯罪の温床になる可能性

- 防災上の問題:火災や倒壊のリスク増大

- 近隣トラブル:雑草の繁茂や害虫発生による苦情

- 資産価値の低下:放置による劣化で売却価格が下落

外から見ても「この家は空き家だ」と分かる状態になっていると、犯罪者やホームレスなどの居場所に使われてしまうことがあります。

また、放火のターゲットになってしまうこともあり得るでしょう。

そのほか、空き家を放置しているとネズミや害虫が出るようになります。ネズミや害虫は近隣の住戸にも広がっていくため、周辺住民から苦情を言われることになりかねません。

さらに、家は中に人が住んでいないと思いのほか早く傷んでいくものです。長期間放置して傷んでいくほど家の資産価値は低下していきます。

後になって売ろうと考えても、売るに売れないという状況になるリスクがあるため要注意です。

〇考えられる空き家の管理コスト

- 固定資産税:所有し続ける限り毎年発生

- 維持管理費:定期的な清掃、修繕、草刈りなどの費用

- 火災保険料:空き家でも火災保険は必要

- 光熱費:最低限の通電や水道維持費

土地か建物かを問わず、不動産の所有者は毎年固定資産税を納税する義務を負います。相続不動産を空き家にしたまま放置していると、

「特定空き家」に指定されて固定資産税がそれまでの6倍にまで膨れ上がるリスクがあります。

上記で挙げたようなリスクを軽減するためには、適切な維持管理を続ける必要がありますが、定期的な点検や修繕には費用がかかるものです。

また、空き家であっても最低限火災保険はかけておかないと、万が一火災などが発生したときに、全額自費で対応しなくてはなりません。

例えば、固定資産税だけでも年間数万円から数十万円かかる場合があり、その他の管理コストを含めると、予想以上の出費となることがあります。

空き家の相続不動産を売却できない場合の選択肢

空き家となった相続不動産の売却が困難な場合に取れる選択肢としては、まず賃貸に出して活用するというものが考えられます。

売れないのであれば貸し出して、賃料収入を得るのも一つの方法です。

なお、賃貸運用にも、例えば2年単位で賃貸借契約を結んで一般的な賃貸住宅とする長期の賃貸と、民泊などの短期賃貸に出す2つの考え方があります。

貸し出したところで本当にニーズがあるのかと思う人もいるかもしれません。

しかし、例えば地方の古い物件であっても、古民家としてアピールすれば案外借り手や買い手がつくことはあるものです。まずは不動産業者に相談してみるとよいでしょう。

賃貸運用する目途が立たないのであれば、現代のニーズに合わせたリノベーションを行い、付加価値を高めて再販するという方法もあります。ただし、リノベーションには費用がかかるため、売却して収支がプラスになるのか確認してから実行することをおすすめします。

リノベーションをしても収支がプラスにならないのであれば、建物を解体して更地にすることで売却しやすくなる場合もあるでしょう。

古い家屋が建っている土地よりも、単なる土地として売り出したほうが、買い手は活用の選択肢を複数持てるため売りやすいものです。

相続不動産を更地にした場合は、売るほかに「相続土地国庫帰属制度」という制度を活用する方法もあります。

これは、一定の要件を満たす場合は、土地の所有権を国に帰属させるというものです。

ただし、相続土地国庫帰属制度を利用するためには法務局による審査を受ける必要があるほか、10年分の土地管理費相当額の負担金を支払う必要もあるため要注意です。

ここまで挙げたどの方法も適さない場合は、相続放棄するという方法もあります。相続放棄するためには、相続開始を知った日から3カ月以内の手続きが必要です。

ただし、相続放棄する場合は不動産以外の預貯金や株式などすべての資産が放棄の対象となります。不動産だけを相続放棄することはできないため要注意です。

空き家問題に対する国や自治体の支援策

近年では空き家問題が深刻化しているため、国や自治体はさまざまな支援策を用意しています。例えば以下のようなものです。

〇国の支援策

- 空き家対策総合支援事業:自治体による空き家対策を支援

- 空き家再生等推進事業:空き家の活用や除却を支援

- 空き家の譲渡所得の3,000万円特別控除:一定条件下で適用可能

なお、除却とは帳簿上の処理のことを指しており、物理的に建物を取り壊す解体とは違う意味で使われます。

空き家対策総合支援事業とは、空き家の除却や活用に向けた費用を補助するというものです。除却に関しては補助率が80%、活用に関しては費用のうち2/3までが補助されます。

空き家再生等推進事業とは、空き家の除却工事費と除却により通常生ずる損失の補償費を合計した金額のうち、80%を助成するというものです。

なお、工事費は1m2ごとに金額の上限が決められているほか、日本全国どこでも対象になるわけではありません。利用にあたっては詳細な条件の確認が必要です。

〇自治体の支援策(例)

- 空き家バンク:売却や賃貸希望の空き家情報を提供

- 解体費用の補助:一定条件下で空き家の解体費用を補助

- リフォーム補助:空き家の改修費用を補助

- マッチング支援:空き家所有者と利用希望者をつなぐ

空き家バンクとは、地方自治体が運営するデータベースに空き家を登録することで、空き家を購入したいまたは借りたい人と持ち主とをつなげるためのサービスです。

マッチング支援も似たようなものですが、マッチングの場合は無償譲渡を含みます。そのほか、解体やリフォームに向けた費用を補助する制度などがあります。

さらに、一部の金融機関では、空き家を解体するための資金を融資する「空き家解体ローン」を利用可能です。

これらの支援策は地域や条件によって利用の可否や条件などが異なるため、まずはお住まいの自治体へ直接問い合わせることをおすすめします。

親族間のトラブルを避けるための心構え

相続不動産の売却は、単なる財産処分というわけではなく複雑な感情が絡む問題です。

故人の思い出が詰まった家を手放すことへの抵抗感や、相続人間での利害の対立など、さまざまな要因がトラブルの火種になりかねません。

相続不動産の売却を円滑に実現するための心構えと具体的なアプローチ方法をご紹介します。

まずは、オープンなコミュニケーションを心がけることが重要です。

相続人全員が情報を共有し、意見を出し合える環境をつくるため、定期的な家族会議を開催し、以下の点について話し合いましょう。

- 相続不動産の現状と将来的な見通し

- 各相続人の希望や懸念事項

- 売却のタイミングや方法

- 売却益の分配方法

話し合いの場では、感情と利益のバランスを取ることが重要です。

故人への思いと現実的な判断のバランスを取ることが必要になります。具体的には以下のような方法を検討してみるとよいでしょう。

- 思い出の品を保管・分配し、形を変えて記憶を残す

- 不動産を売却する前に家族で最後の思い出づくりの時間を設ける

- 売却益の一部を故人の遺志を継ぐ形で使用する(例:寄付や家族旅行)

そのほか、専門家の助言を積極的に活用するのも有効です。中立的な立場から専門的なアドバイスを提供してくれる専門家の存在は、トラブル回避に大きな役割を果たします。

不動産の相続にあたって有効なアドバイスをくれる専門家は以下のとおりです。

- 弁護士:法的な観点からの助言や調停

- 税理士:税務面での最適な選択肢の提示

- 不動産鑑定士:公平な価格評価

- メディエーター(調停人):家族間の対立を調整

売却を進める上では、公平性と透明性を確保することを念頭に置きましょう。

相続人全員が納得できる形で進めることが、後々のトラブル防止につながります。公平性と透明性の確保にあたっては、以下の姿勢を持って進めるのが有効です。

- 複数の不動産会社から査定を取得し、比較検討する

- 売却プロセスの各段階で全員に情報共有を行う

- 売却益の分配方法を事前に文書化し、合意を得る

さらに、目先の利益だけでなく、長期的な家族関係の維持を考慮に入れることが大切です。

将来を見据えた判断を心がける必要があります。例えば不動産を売却するか保有するかの判断に際し、保有した場合に発生する将来の管理負担も考慮しなくてはなりません。

一方で、柔軟な対応と妥協点を模索する姿勢も必要です。複数の話し合いを設けたとしても、相続人全員が100%満足する結果を得ることは難しいかもしれません。

相続不動産の売却に反対する相続人に対しては、買い取りの選択肢を提示するのも一つの方法です。

現金化を望む相続人と保有を望む相続人がいる場合は、不動産の一部売却や一部保有などの折衷案も検討しましょう。

時間をかけて段階的に処分するなど、柔軟なアプローチを心がけることも必要です。

不動産の相続は特に、「争族」と表現されることもあるほど、家族間の対立を招くことにもなりかねない機会です。

しかし、適切な心構えと対応を取れれば、むしろ家族の結束を強める機会とすることもできるでしょう。

まとめ

相続不動産の売却は、相続税の納税において税制上のメリットを受けられる一方で、複雑な手続きや家族間の調整などが必要となる重要な意思決定です。

相続不動産の売却は、税務、法務、不動産取引、家族関係など、多岐にわたる知識や配慮が求められます。

そのため、一連の手続きをスムーズに進めるためには、全部を1人で判断するのではなく、税理士、弁護士、不動産業者など、各分野の専門家に相談しながら進めることが極めて重要です。

そのほか、2024年からの相続登記義務化など、制度の変更にも注意を払い、常に最新の情報を入手するよう心がけましょう。